A partir de la pandemia por Covid-19, los préstamos adquirieron nuevas características: la flexibilidad con la que cuentan, además de ser más accesibles que antes.

Incluso el avance de la digitalización también fue impulsor para que se puedan realizar de manera remota.

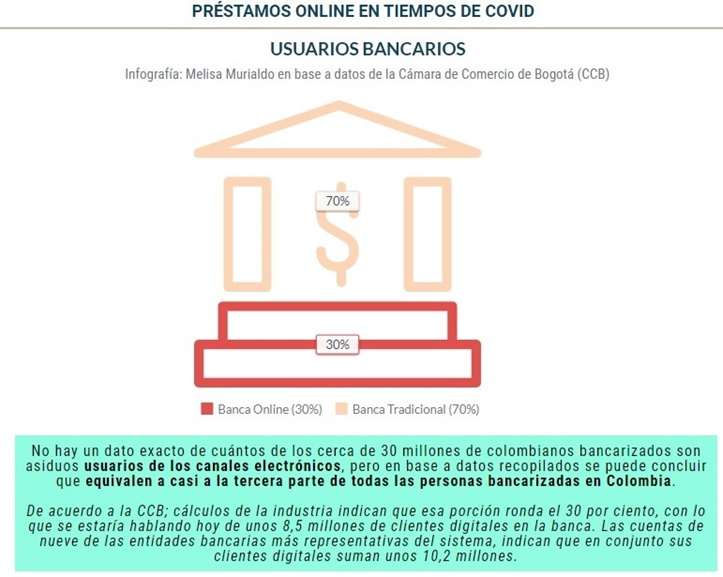

Actualmente un 30% de los clientes eligen acceder a los mismos de manera online para una reestructuración de su economía que pone en foco a las Fintech y este medio de préstamos como una gran alternativa para los usuarios.

De 30 millones de colombianos bancarizados, entre 8,5 y 10 millones son clientes digitales en la banca. Es un sector que se encuentra en una etapa de crecimiento y expansión sostenida.

Durante el 2020, el sector Fintech tuvo un crecimiento del 11% en el país según el radar de Fintech Lab, pasando de 180 a 200 startups. Se puede decir que la pandemia consolidó a Colombia como hub financiero en la región, ya que hoy está posicionado como el tercer centro Fintech en Latinoamérica, sólo detrás de México y Brasil.

Dentro de la oferta fintech en el país, el segmento de Préstamos pasó de 36 a 48 startups en un año (25% del sector) desplazando en participación a Pagos y Remesas situándose por primera vez en el primer lugar. Se denominan “Fintech de lending” y buscan brindar opciones a distintos usuarios que no pudieron acceder con anterioridad a estos servicios.

Durante el 2020, el sector Fintech tuvo un crecimiento del 11% en el país según el radar de Fintech Lab, pasando de 180 a 200 startups. Se puede decir que la pandemia consolidó a Colombia como hub financiero en la región, ya que hoy está posicionado como el tercer centro Fintech en Latinoamérica, sólo detrás de México y Brasil.

Dentro de la oferta fintech en el país, el segmento de Préstamos pasó de 36 a 48 startups en un año (25% del sector) desplazando en participación a Pagos y Remesas situándose por primera vez en el primer lugar. Se denominan “Fintech de lending” y buscan brindar opciones a distintos usuarios que no pudieron acceder con anterioridad a estos servicios.

Razones por las que los colombianos acceden a este tipo de préstamos:

- muchos ciudadanos jamás tuvieron una cuenta o una tarjeta de crédito,

- otros no cuentan con el perfil que solicitan desde los bancos para otorgar este servicio y

- otros usuarios han sido reportados por su riesgo con anterioridad por lo que se le niegan los créditos por las entidades bancarias.

La digitalización se encuentra en pleno auge debido a la necesidad de disminuir el contacto de las personas. Las largas colas hicieron imprescindibles los canales digitales. De esta forma, las Fintech se afianzan como sector tecnológico que fue captando a los usuarios que no estaban atendidos o conformes por las bancas tradicionales.

De acuerdo con Fintech experta en otorgamiento de créditos, se reciben aproximadamente 60 mil solicitudes de crédito por mes, que comenzó su aumento en el 2020 con la pandemia.

Se encontró que un 37% del dinero que se facilita mediante préstamos es para inversión en negocios, un 25% para pagar deudas, el 12% para deudas referidas a la salud y el otro 12% para pagar gastos y servicios. El último 14% en otros rubros.

Destino de los Préstamos tomados:

- Inversión en Negocios

- Pagar Deudas

- Salud

- Gastos y Servicios

Más de la mitad de los préstamos tomados de manera online (62%) se destinan a invertir en un negocio y al pago de deudas.

Según cifras de un estudio de EY, Colombia es el país con mayor adopción de la tecnología Fintech en Latinoamérica, con un 76%; porcentaje que es incluso superior a países como Estados Unidos (46%). Pese a lo cual, uno de los mayores obstáculos para su aceptación, es el miedo a las estafas cibernéticas: es muy recurrente que los usuarios tengan dudas de compartir por medios digitales sus datos por miedo a este tipo de estafas.

Fintech en la competencia con la banca tradicional

Si bien muchos usuarios ya tienen la autonomía de la consulta de saldo, de realizar transacciones o solicitar créditos, la cultura colombiana no admite aún el 100% de la digitalización del sector bancario.

Es por esta razón que la banca tradicional en transición brinda prestaciones de manera digital, como las transferencias en línea, los pagos, cuentas, inversiones y solicitudes de préstamos, entre otras; sin dejar de lado la atención física.

De todos modos, en el período de 2015 a 2020 se ha registrado el cierre de unas 334 oficinas bancarias mientras que los canales digitales crecen de manera veloz: el uso de plataformas de banca digital aumentó en un 59% en total en la pandemia, destacándose que algunos bancos reportan aumentos de hasta un 90% de las transacciones por web.

A raíz de la competencia digital, continúan los desafíos para la banca tradicional como lo es el llegar a conectar a zonas rurales de la sociedad, acompañando con educación financiera a estos territorios y a todo el país. Además, tomar espacios importantes para aumentar la transaccionalidad frente a los canales tradicionales o físicos e ir disminuyendo en el mercado la informalidad y el gota a gota.

Es el momento para brindar opciones nuevas y competitivas a los tomadores de créditos; como préstamos destinados a trabajadores formales e independientes que se han visto afectados por la pandemia en su arista económica; préstamos “rápidos”, como los que ofrece Lineru, con 15 minutos de demora en el proceso y un día hábil para el desembolso y micropréstamos personales, como interesante opción para personas no bancarizadas.

Con la colaboraciòn especializada de la Analista Melisa Murialdo

Fuentes: Superintendencia Financiera de Colombia; Cámara de Comercio de Bogotá; Fintech PFM Comparison EMT; Finnovista Frontier Ltd; Banco Interamericano de Desarrollo; Fintech Créditos Bogotá RC; Banco BBVA; EY-Parthenon