El fraude digital es una preocupación creciente a medida que más consumidores y negocios adoptan pagos electrónicos. Según un informe de Juniper Research, las pérdidas globales por fraude en pagos digitales alcanzaron los $32 mil millones de dólares en 2023 y se espera que continúen aumentando si no se implementan medidas de seguridad adecuadas.

En vista del incremento de este delito, las entidades financieras están aplicando la Inteligencia Artificial y el Machine Learning para robustecer sus tácticas contra el fraude.

“Con el progreso notable en el sector de los pagos digitales y la innovación tecnológica que implica, también surgen los múltiples retos en cuanto a seguridad a los que las entidades financieras deben enfrentarse, no sólo para proporcionar seguridad a sus clientes, sino también para proteger su reputación frente a sus rivales y otros.”, expresó Christian Cepeda, CEO de Kuvasz Solutions.

Y es que, durante el primer semestre de 2024, el 6.9% de todas las transacciones digitales en Colombia fueron identificadas como sospechosas de fraude, lo que indica un alza anual de 43.5% en comparación al mismo período de 2023 y aproximadamente cuatro de cada diez colombianos reportaron haber sido víctimas de fraude digital, según la encuesta el Pulso del Consumidor de TransUnion. De esta manera, las nuevas herramientas tecnológicas desempeñan un papel importante en la prevención de estos casos, por ejemplo, la aplicación de la Inteligencia Artificial y el Aprendizaje Automático proporcionan resultados positivos.

Algunas ventajas que brindan estas tecnologías a los bancos para evitar fraudes financieros incluyen:

Identificación de patrones complejos: El aprendizaje automático ayuda a los bancos a detectar comportamientos fraudulentos sofisticados que los métodos convencionales no consiguen y acciones sospechosas en tiempo real, como operaciones inusuales o múltiples solicitudes de crédito provenientes de sitios no registrados.

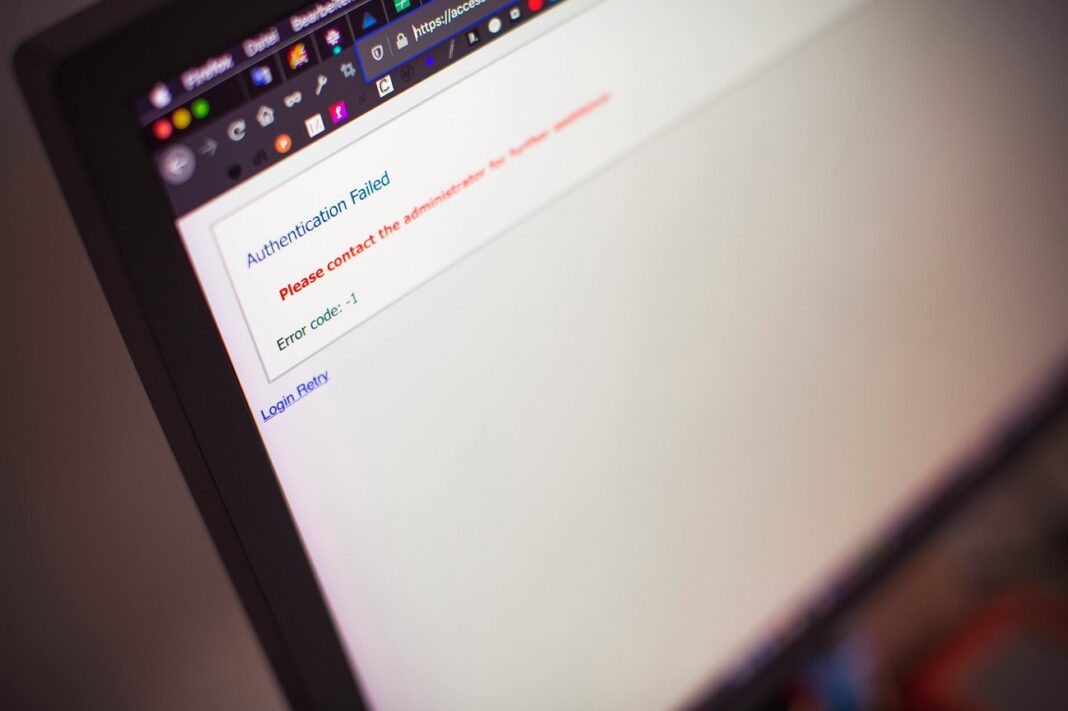

Evitar la usurpación de cuentas: La IA tiene la capacidad de estudiar patrones de acceso y reconocer conductas inusuales que señalarían intentos de ingreso no autorizados. Esto aporta a evitar el hurto de cuentas y proteger los datos personales y financieros de los clientes.

Evaluación predictiva: La IA y el Machine Learning facilitan a los bancos la predicción de fraudes al analizar datos históricos y patrones de conducta, alertando a los equipos de seguridad para evitar pérdidas financieras, incrementar la eficacia operacional, disminuir el tiempo y los recursos necesarios para investigar estafas.

De esa forma, el reporte “Tendencias en Ciberseguridad Financiera 2024” de Deloitte Colombia enfatiza que el país está viviendo un alza en la aplicación de tecnologías destinadas a la identificación y prevención de fraudes económicos. Siendo así, que el 70% de los bancos en la nación ya utilizan sistemas automatizados que integran el Machine Learning con el análisis de datos para incrementar la exactitud en la detección de amenazas.

Finalmente, Cepeda, menciona que lo anterior es la muestra clara de los grandes resultados que se obtienen gracias a la aplicación de estás tecnologías para reducir los casos de estafas a los que se ven expuestos todo el tiempo las diferentes personas que tienen algún tipo de cuenta o medio de pago digital. Además, su usabilidad aporta a que las entidades financieras reduzcan pérdidas económicas por estas situaciones y que su imagen se vea deteriorada.